株式・債券・投資信託 3つの金融商品の違い

前回のコラムでは、自分のお金の価値を守るための手段の1つとして投資という選択肢があることをご紹介しました。しかし投資と一言で言っても世の中にはいろんな金融商品があって、それらの特徴や違いって少し難しいですよね。よく分からないものに自分のお金を投資するのって怖いと思います。だからこそ今回のコラムでは代表的な金融商品である「株式」「債券」「投資信託」の基礎について学んでいきましょう。

株式

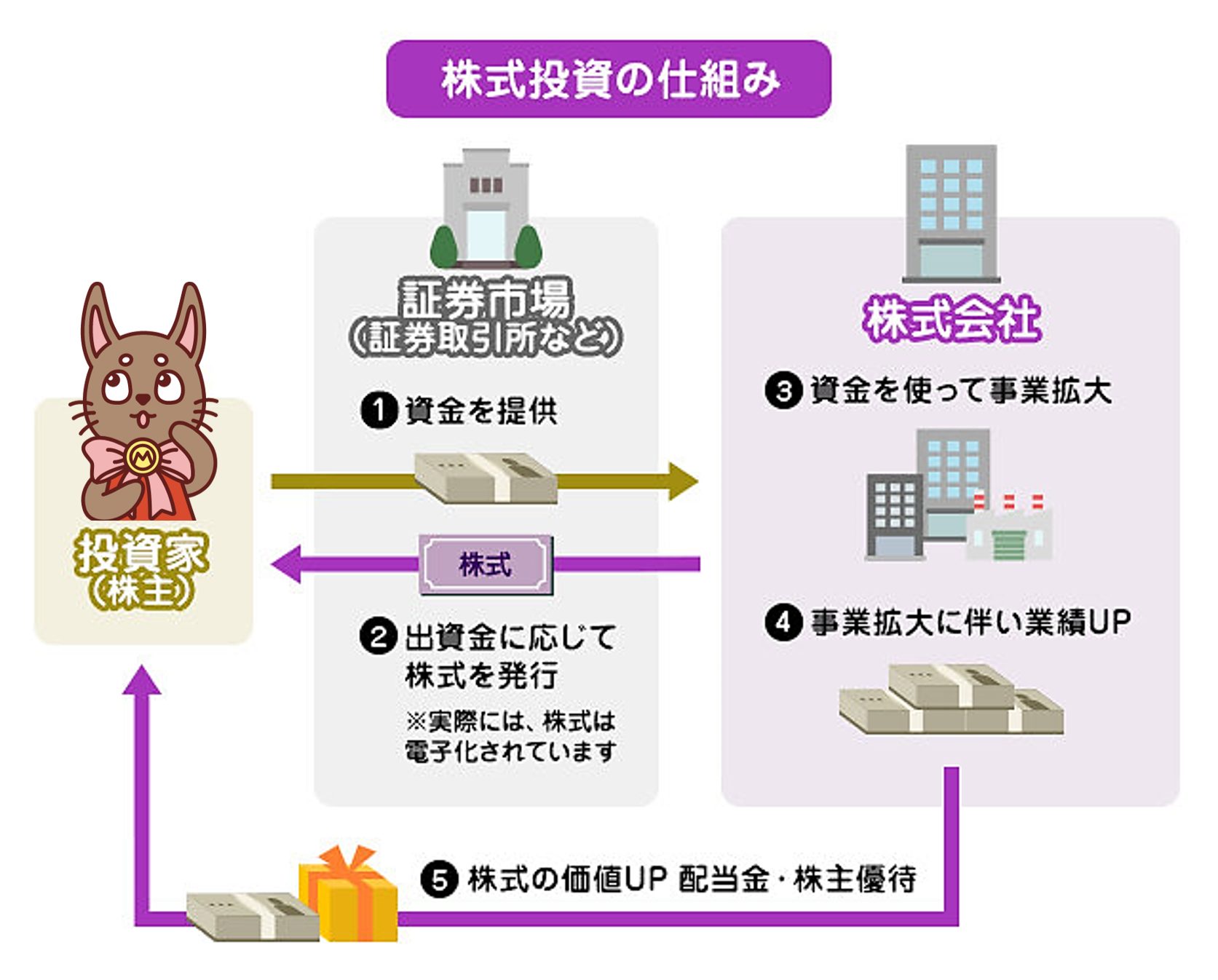

株式とは、会社が商品を開発したり、工場を建てたりするのに必要なお金を集めるために発行する証書のことです。私たち投資家は、株式を購入することでその会社にお金を提供し、資金面で応援します。

投資家から集めたお金を使って開発した商品がたくさん売れれば会社の利益が増加します。その場合、株式の価値(株価)は上昇する傾向にあり、買った時よりも高い値段で株式を売ることができます。また、会社の利益の一部を配当金という形で受け取ることもできます。

逆に、商品があまり売れずに会社の業績が落ちると株価が下がったり、配当が出なかったりすることもあります。

通常、株式の売買は証券会社を通じて証券取引所で行います。

メリット

1.値上がり益(キャピタルゲイン)

購入したときよりも株価が高いタイミングで売却できれば、値上がり益を得ることができます。

2.配当金(インカムゲイン)

会社が得た利益の一部を配当金として受け取ることができます。

3.株主優待

株主に対するサービスとして、自社製品の詰め合わせや自社サービスの割引券などの優待品を提供している会社もあります。

デメリット

1.まとまった投資金額が必要

企業ごとに売買できる株式数の単位が決められています(例:株価が5,000円、売買単位が100株の場合、手数料等を除き最低でも50万円が必要)。

2.価格変動リスク

購入したときよりも株価が安いタイミングで売却すると損失が発生します。

3.信用リスク

投資先の会社が倒産した場合、株式の価値が失われることがあります。

そのほか流動性リスク、また、外国株式の場合は為替変動リスクやカントリーリスクもあります。

債券

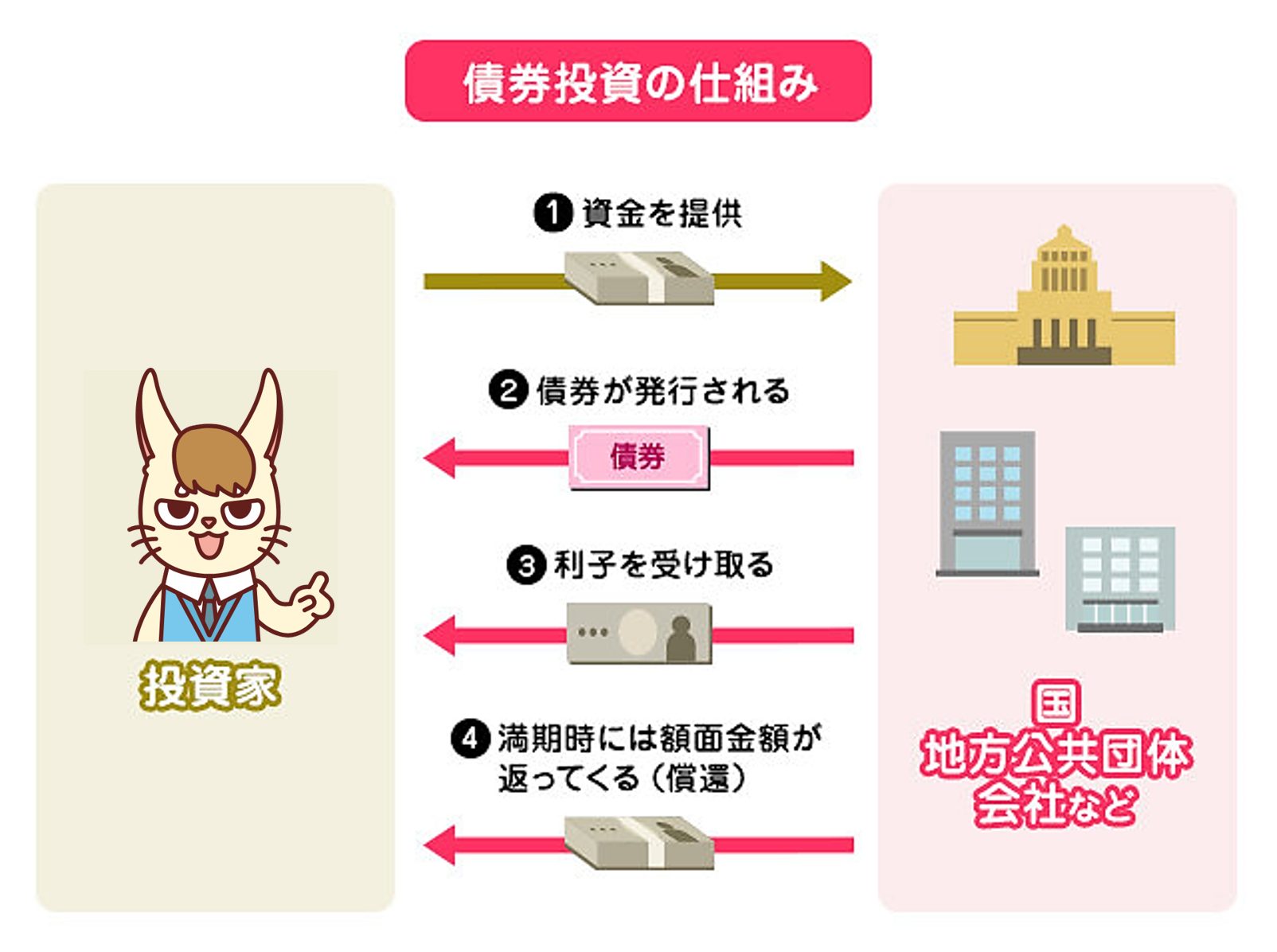

債券とは、国や地方自治体・企業などが、市場からお金を借りるために発行している借用証書のようなものです。一般的に、債券を持っている間は定期的に利子を受け取ることができ、期限(満期)がきたら額面金額が返済されます。

債券には、国や地方自治体、政府関係機関が発行する公社債や、民間企業が発行する社債、発行体・通貨・発行場所のいずれかが海外の外国債券などがあります。

メリット

1.比較的安全性が高い

市場金利や発行体(債券を発行しているところ)の信用力の変化などによって価格が変動します。しかし満期時には、元本またはあらかじめ約束した金額(額面金額)を受け取ることができます。

2.定期的な利子収入を受けとれる

一般的に債券を保有している間は、定期的に決まった利子を受け取ることができます。

3.中途換金が可能

満期を迎えなくても、途中で売却することもできます。

デメリット

1.価格変動リスク

満期まで待たずに途中で換金する場合、損失が発生する可能性があります。

2.信用リスク

発行体(国・企業など)が破綻または財政難に陥った場合、約束どおりに利子が支払われなくなったり、元本の払い戻しが行われなくなったりする可能性があります。

そのほか、外国債券の場合は、為替変動リスクやカントリーリスクもあります。

投資信託

投資信託は、これまで見てきた株式や債券、不動産など、さまざまな金融商品を組み合わせてセット販売しているイメージの商品で、「ファンド」ともいいます。

資産運用の専門家(プロ)が、複数の投資家から集めたお金をまとめて投資・運用し、投資家は運用から得られる利益を受け取る金融商品です。また、安全性を重視したものから収益性を重視したものなど、いろいろな種類の商品があるのも投資信託の魅力であり、自分のマネープランに合った商品を選ぶことができます。

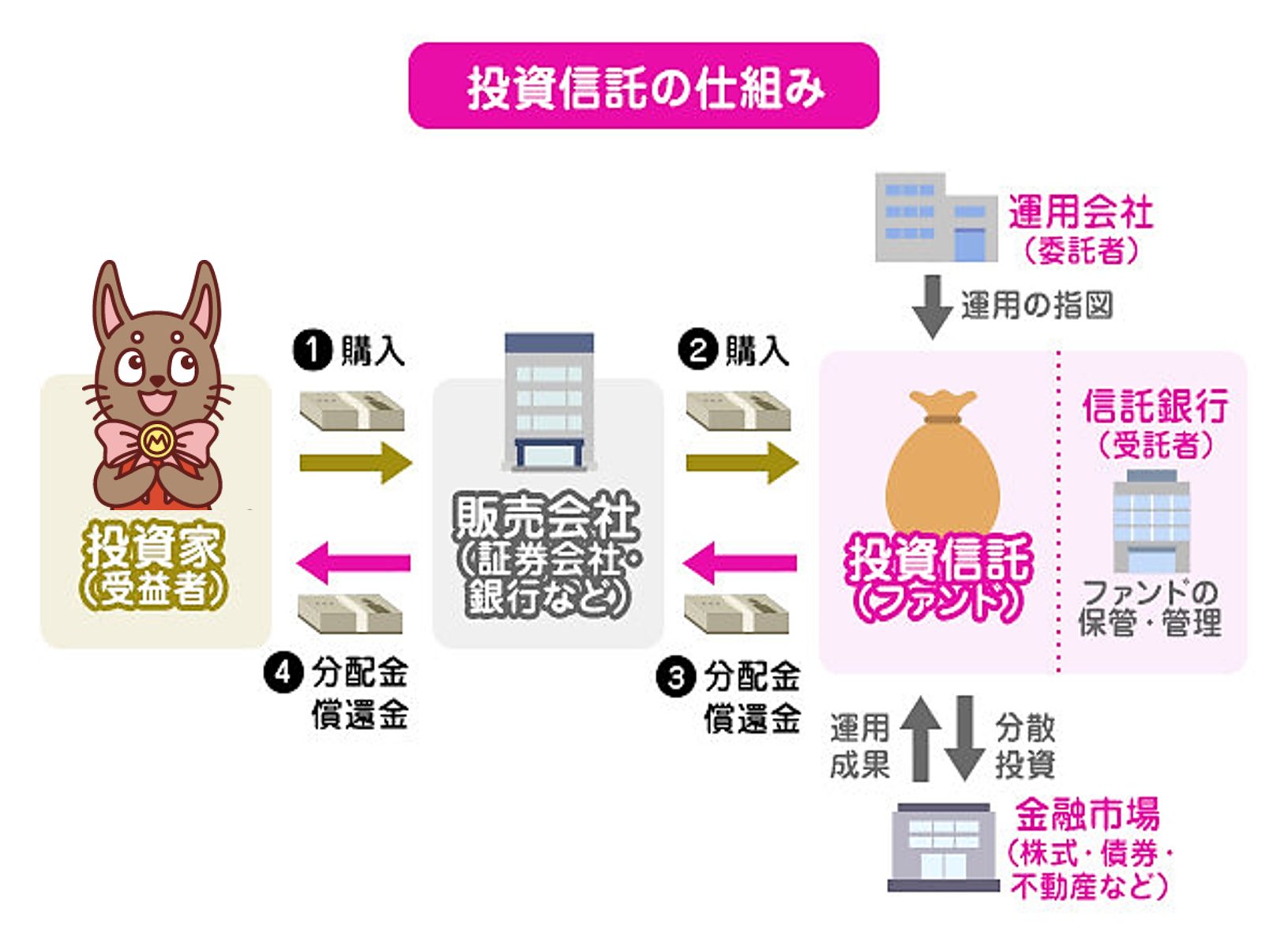

投資信託は、「販売会社」「運用会社(委託者)」「信託銀行(受託者)」の3つの機関が役割を分担して、販売・運用・管理を行っています。信託銀行が投資信託の保管・管理を行っていますが、銀行の財産とは区別して保管・管理することが義務づけられています。「証券会社が破綻したら預けてある株や投資信託はどうなるの?」という質問をよく耳にしますが、上図の3つの機関のいずれかもしくはすべてが破綻しても、投資信託は保護される仕組みとなっています。(ただし元本が保証されているわけではありません)

メリット

1.専門家(プロ)が運用

資産運用の専門家が投資する企業や金融商品を選び、運用しています。

2.少額から投資可能

まとまった資金がなくても投資を始めることができます(月1万円程度から可能)。

3.分散投資でリスク軽減

複数の会社や金融商品に資金を分けて投資するため、リスクを軽減することができます。

デメリット

1.タイムリーな売買が難しい

一般的に1日に1回、投資信託の値段である「基準価額」が算出されます。ただし、注文を締め切った後に公表されますので、株式のようなタイムリーな売り買いはできません。

2.コストがかかる

資産運用の専門家(プロ)に任せて投資を行うため、購入時の手数料のほか、運用管理費用(信託報酬)がかかります。※売却時の費用(信託財産留保額)がかかるものもあります。

3.価格変動リスク

組み入れられている金融商品が値下がりした場合、基準価額が下落し損失が発生する可能性があります。

そのほか株式や債券と同様に信用リスクや、外国の株式や債券などに投資する投資信託の場合は、為替変動リスクやカントリーリスクもあります。

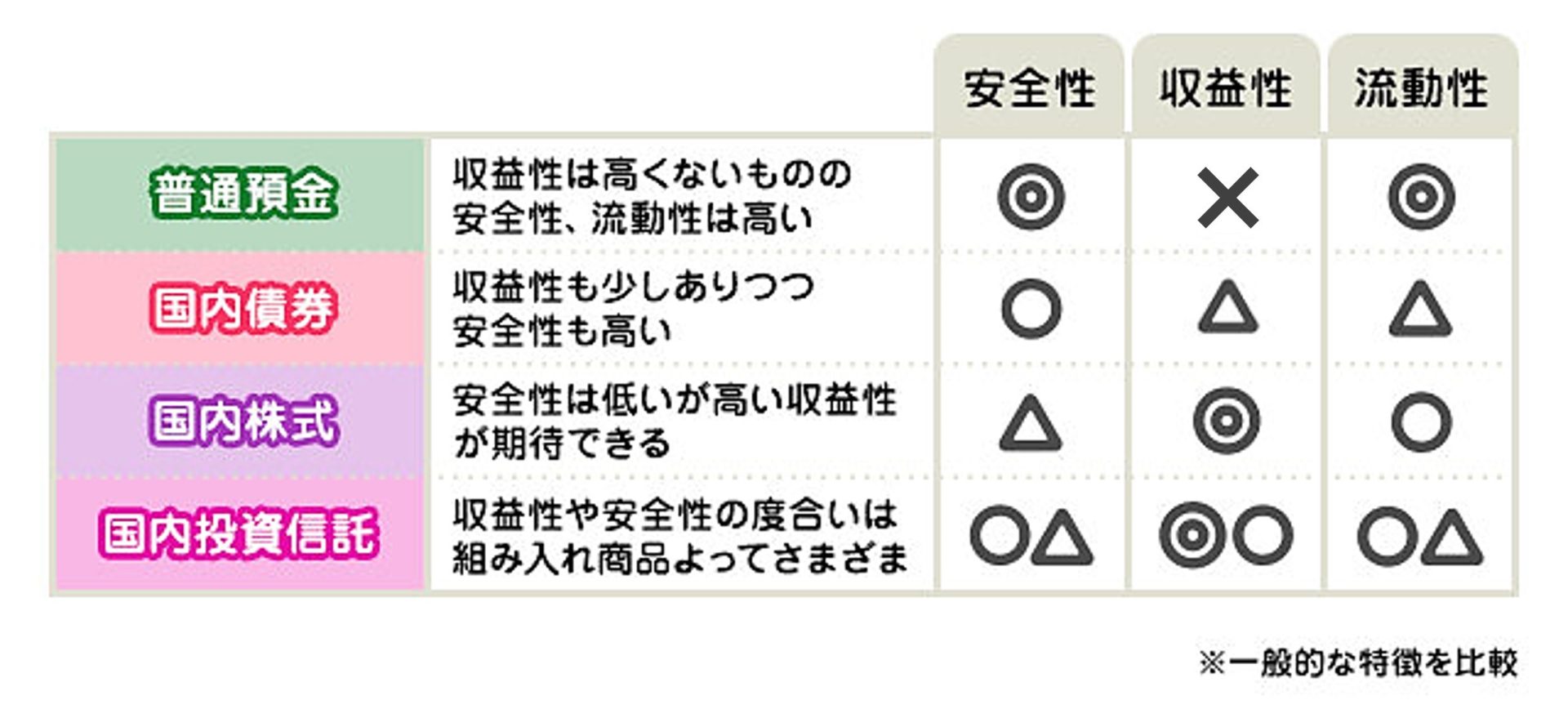

3つの観点で見た金融商品の比較

これまでの内容を踏まえて、それぞれの金融商品を安全性・収益性・流動性(必要なときにすぐに換金できるかどうか)の観点で見ると、次のようにまとめることができます。

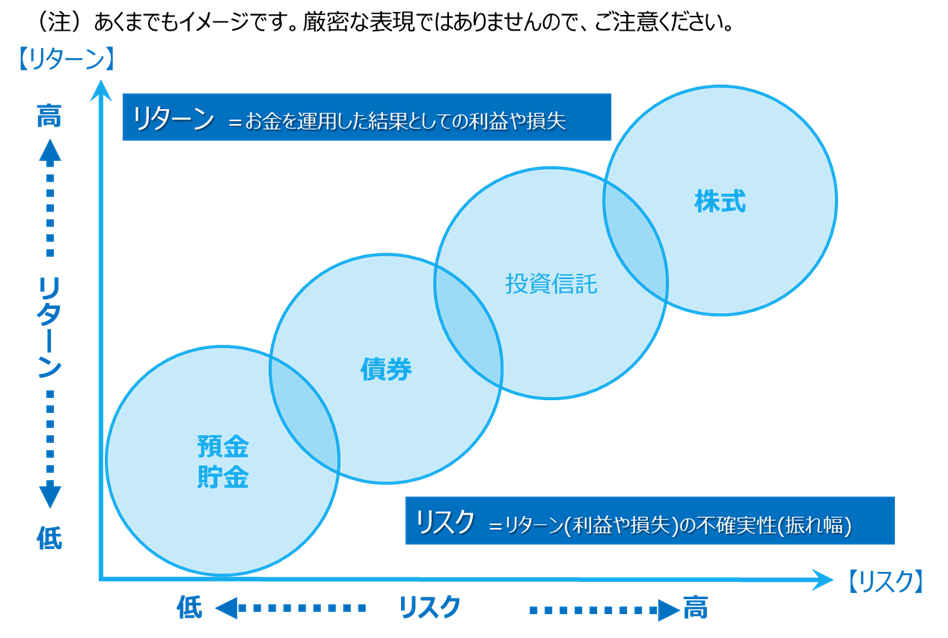

また、それぞれの金融商品のリスクとリターンを比べると下図のようなイメージになるかと思います。高いリターンが期待できるものはリスクも大きくなるのが一般的です。「元本保証で確定利回り20%」というような低リスク・高リターンの商品は存在しませんので注意してください。

まとめ

代表的な金融商品の特徴を見てきましたが、あなたに向いている金融商品は見つかりそうですか?

あまり増えなくてもいいから安全性を最も重視したいという方は国内債券が向いているかもしれません。一方で、リスクはあっても中長期的に将来のための資産づくりをしたい場合は、株式や投資信託が向いているでしょう。

株式の場合は、自分で自由に投資先を選択することが可能です。また、投資信託の場合は、債券や株式など組み入れられている商品や比率によって、リスクとリターンの度合いが異なります。リスクの度合いを選んで運用したい場合は、分散投資ができる投資信託が向いているでしょう。さらに、投資信託は資産運用の専門家(プロ)が投資する企業や商品を選び運用してくれるため、投資経験の少ない初心者でも始めやすいかもしれません。

それぞれのメリットやデメリットを総合的に判断して、あなた自身に向いている金融商品を見極め、ぜひ最初の一歩を踏み出してみてください。次のコラムでは、ぜひ知っておいていただきたい「投資の本質」について学んでいきましょう。

金融商品取引法に基づく表示はこちら